被黑天鵝痛擊一番后,市場悲觀情緒明顯占據了上風。智通財經APP觀察到,某500人的投資大群雖活躍度照常,但全變成了說“新財富風月”、“品月餅”,絲毫沒有往日的“談市場、擺數據、說動向”,甚至不惜爭個臉紅耳赤的情形。

而回看恒指,縱有小幅度反彈,但距離最高的33484點來,其已跌掉了18%,期間技術性熊市都進去了兩回。這種市場,不找點樂子,顯然無以釋放韭菜們的抑郁之情。

當然,樂子歸樂子,在熊市中“賺股”依然是投資者所需做、且唯一能做的事。畢竟,約翰·鄧普頓在總結他成功投資經歷時,給出的投資忠告就是——低點買入。而什么算低點,比如“殺估值”已殺到低位的醫藥板塊。

醫藥板塊估值探底

在大市、行業政策的沖擊下,多數醫藥股已回落至歷史動態市盈率底部區間。

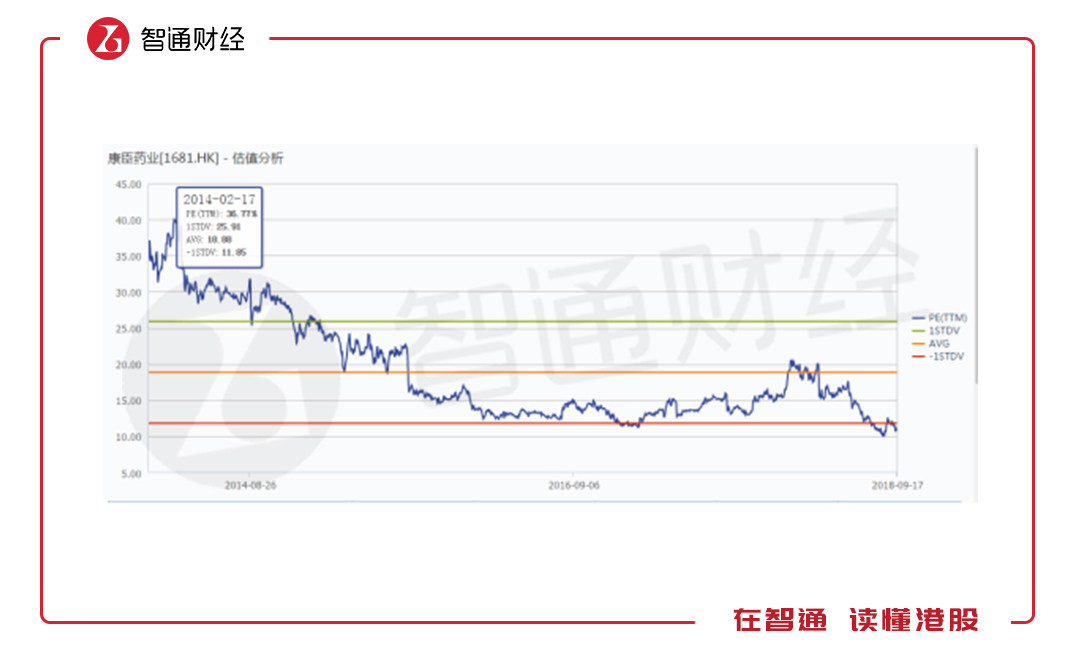

智通財經APP發現,如康臣藥業(01681)等中市值企業的動態市盈率已達到了歷史新低。而千億市值級別的龍頭股們,如石藥集團(01093)、中國生物制藥(01177)、復星醫藥(02196)的估值也回到了歷史中樞位置。

就估值角度而言,便宜與否似乎不用在證明。最簡單的例子,今年自3月份后的6個月內,其便耗完了去年一年的牛市積累,很多醫藥價值玩家都是“南柯一夢”,回到了最初的起點。

不過,你也許會說,醫藥股“殺估值”的情況遠遠要比想象中的嚴重,畢竟出了大市場的聯動,更重要的是醫藥政策風險。對于這一點,智通財經APP已說過多次,不影響有實力的企業。

還是繞到一致性評價這一政策。其實,聯合帶量采購的降價問題,對比原研藥簡直是一丟丟,何況是可以通過“量”去彌補。何況,這次國家聯合帶量采購的試點,其實就是變相的GPO或GOPS,通過市場競爭將醫院的需求通過GPO這樣的采購中介進行集中采購。通過本次帶量采購絕對是能將那些外企產品擠掉,因為他們價格高、占醫保份額大,為醫保節約經費。若降價太明顯,甚至低于企業心里低價,企業也不會“束手就擒”,大不了棄標,兩年后,又是一條好漢。

最后,還不是利好制藥龍頭們,各占各原先的市場份額。

基本面普遍優于過去

估值到了合理估值,其是藥企的基本面也創了近年新高。

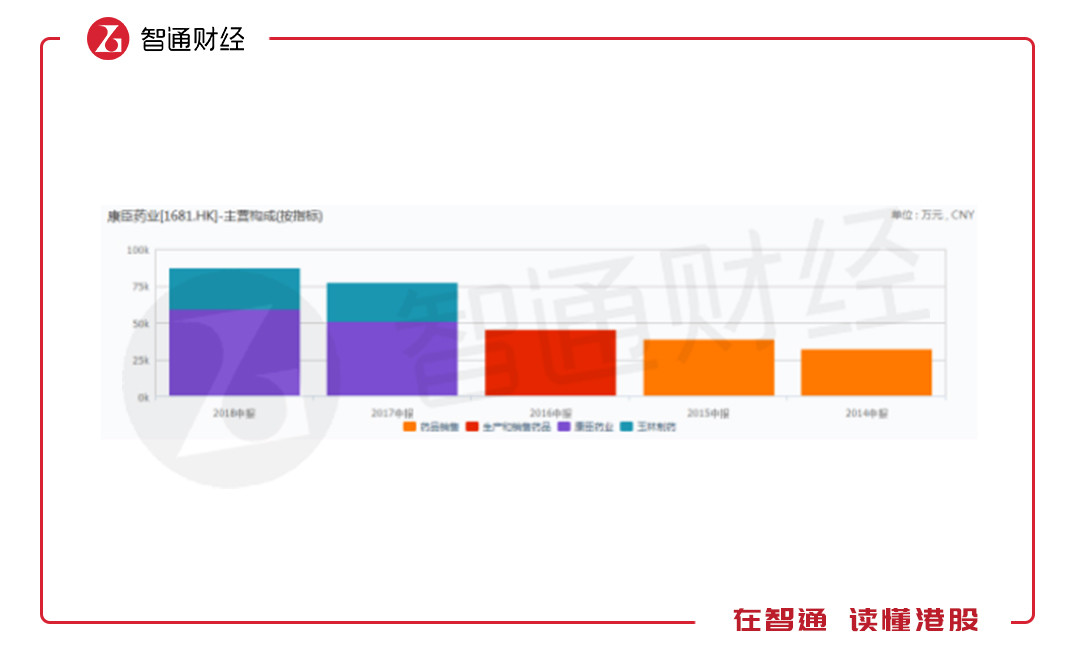

智通財經APP以2018年中期為例,康臣藥業方面,營業額同比增長13%至8.69億人民幣,凈利潤同比增長18.5%至2.19億。

按產品系列分類,腎科藥物銷售同比增長約15.7%,其中尿毒清顆粒仍然是該公司的拳頭產品,維持在腎病口服現代中成藥的領先地位;醫用成像對比劑銷售同比增長約3.7%,仍然穩占國內磁共振成像對比劑市場的前列;骨科藥物銷售同比增長約33.1%;皮膚科藥物銷售同比增長約4.6%;婦兒藥物銷售同比增長約15.1%。收入較近幾年明顯優質,且符合預期。

利潤率層面,玉林制藥毛利率略有提升,其他費用則基本符合預期,導致凈利潤基本符合預期。既然提到了玉林制藥,那就重點說一下。

期內,玉林的貢獻達到了2.79億,分銷覆蓋已經從6個省成功擴展到全國31個省,銷售團隊從最初的100人擴大到600人。部分產品實現了提價,例如正骨水價格從2元/12ml提高到5元/12ml,預計將進一步提價,并且老廠在6月中旬已恢復了生產,從這一層面,其預計將會2018年帶來較好是收入。

還有一點,2017年時,很多公司被“兩票制”折磨個半死,康臣也因受兩票制等因素影響延長部分經銷商回款期,但轉到2018年上半年,這部分的應收帳明顯減少,而且6月底應收帳中,賬齡3個月以內的占89%,3個月就能拿到錢,回款已經算非常快的了。

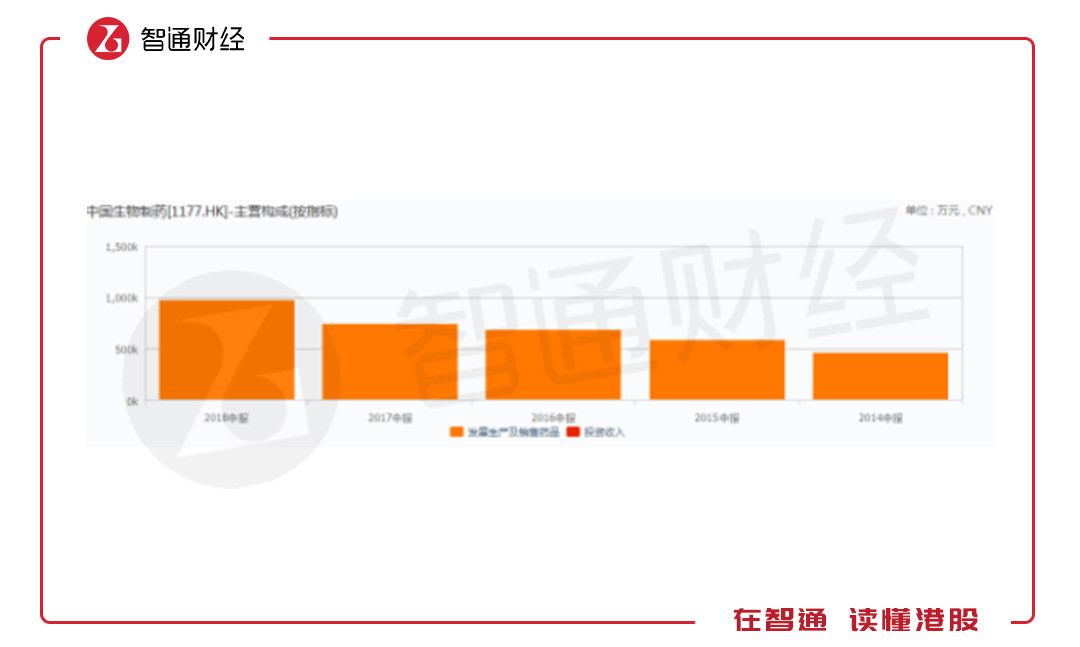

再說中國生物制藥,2018年中期的收入是97.25億,同比增長30%;歸屬于母公司持有者應占盈利約13.66億,同比增長24.1%。期間計入權益投資和金融資產未實現公允價值利潤及虧損和海外匯兌差異凈額前,歸屬于母公司持有者應占盈利約14.27億元,較去年同期增長約41.9%。

業務上,智通財經APP觀察到,肝病用藥的銷售額約33.39億,占總收入34.3%;心腦血管用藥的銷售額約13.74億,占收入約14.1%;抗腫瘤用藥的銷售額約10.45億,占收入約10.7%;鎮痛藥的銷售額約9.59億,占收入約9.9%;骨科用藥的銷售額約8.19億,占收入約8.4%;糖尿病用藥的銷售額約6405萬,占收入約0.7%。

這些產品其實投資者都心中有數,畢竟這些年,增長一直在加速。我們要看的是其研發,期內,該公司共獲得生產批件10件。恩替卡韋分散片、厄貝沙坦╱氫氯噻嗪片兩個重點品種通過國家一致性評價,另有8個品種完成研究,提交一致性評價申請。目前累計有臨床批件、正在進行臨床試驗、申報生產的在研產品482件,其中心腦血管用藥54件、肝病用藥37件、抗腫瘤用藥205件、呼吸系統用藥22件、糖尿病用藥26件及其它類用藥138件。

研發體量絕對是中國響當當的,雖然也讓研發費用保持較高的增長,約13.28億,同比增長14.9%,研發費用率達13.7%,預計全年會控制在11%左右。但知道,該公司今年已經上市了安羅替尼、利多卡因、硼替佐米等8個重磅品種,預計今年起每年將實現10-15個產品上市。

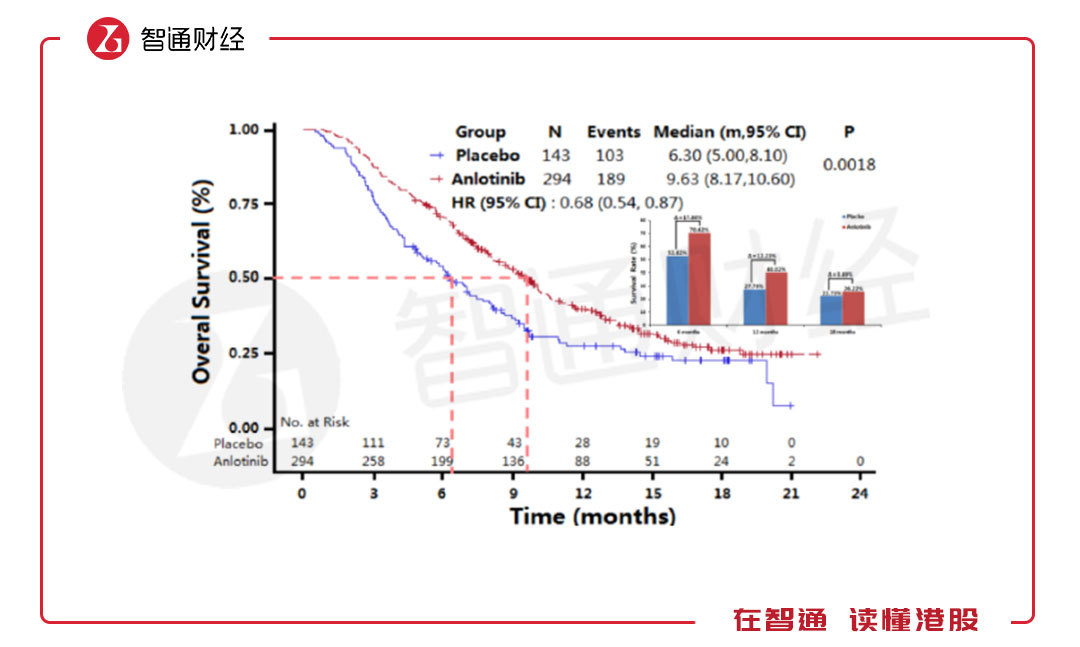

重點聊聊安羅替尼。嚴格意義上講,安羅替尼是該公司第一個按照國際研發流程和標準進行研發的創新小分子藥。該藥在2007年申請獲得化合物專利,2010年7月申報臨床,2011年獲得臨床審批,2017年申報上市,受理號為CXHS1700001、CXHS1700002、CXHS1700003、CXHS1700004,之后很快納入優先審批,但目前得到上市許可,可謂經數了十年。

數據顯示,安羅替尼是一類口服、新型小分子多靶點酪氨酸激酶抑制劑(TKI)藥物,從臨床上還可,能夠有效抑制血管內皮生長因子受體(VEGFR)、血小板衍生生長因子受體(PDGFR)、成纖維細胞生長因子受體(FGFR)、c-Kit等激酶,具有抗腫瘤血管生成和抑制腫瘤生長的作用。其適應癥很廣,可以治療肺癌、結直腸癌、腎癌、軟組織肉瘤、甲狀腺癌、胃癌等。

至于醫學上所說的安羅替尼填補NSCLC三線療法空白不用過多的去闡述,我們單來聊聊該藥物的市場空間。

目前,中國現在每年新發腫瘤患者有400余萬人,平均每天有超過一萬人被確診為新發病人,且發病率呈逐年上升趨勢。尤其是肺癌,在男性中的發病率和死亡率均排在第一位,在女性中發病率第二位、死亡率也排在第一位。腫瘤患者的五年生存期,遠低于發達國家平均水平。

參考安羅替尼競品阿帕替尼的用藥費用(17年425mg阿帕替尼醫保談判支付價為204.2元/片,用藥劑量850mg/d),針對非小細胞肺癌、分化型甲狀腺癌、晚期腎細胞癌、軟組織肉瘤的PFS分別為5.37、20.32、11.80、5.63月,假設其年均治療費用為6.7、14.9、14.7、7.0萬元,其余未知PFS假設其年均治療費用為11萬元。

僅第一個完整年度,安羅替尼便有望獲得5億元以上銷售額,對應中國生物至于2018年銷售收入超過3億元來看,2020年,該產品毫無疑問將成為該公司又一個超10億品種。

終上所述,結合業績有保障,估值已降至合理甚至歷史新低水平的大背景,難道這樣的票還不能讓你在熊市中“賺股”?(田宇軒/文)